|

TwojePC.pl © 2001 - 2026

|

|

Piątek 28 stycznia 2022 |

|

| |

|

Wyniki finansowe Intela w 4. kwartale i całym 2021 roku

Autor: Zbyszek | źródło: Intel | 11:50 |

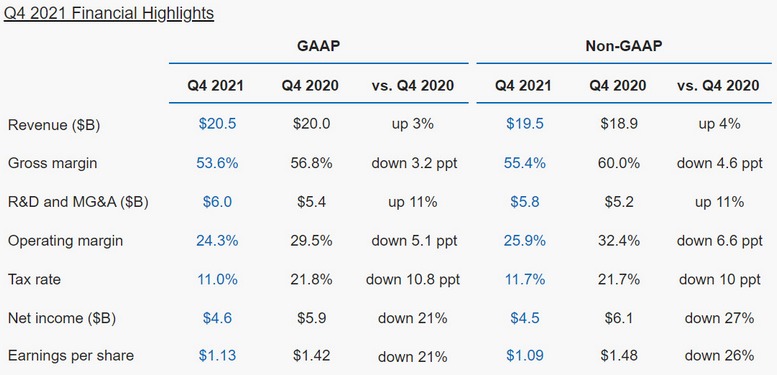

(15) |  Intel opublikował wyniki finansowe osiągnięte w czwartym kwartale 2020 roku i całym 2020 roku. Z udostępnionych danych dowiadujemy się, że przychód w ostatnim kwartale wyniósł 20,5 miliarda dolarów - o 3 procent więcej niż w tym samym kwartale przed rokiem (20,0 mld USD), a zysk netto 4,6 mld dolarów - o 21 procent mniej niż w. 4. kwartale 2020 roku, kiedy wyniósł 5,9 mld USD. W tym okresie wzrosły też wydatki na badania i rozwój (z 5,4 mld USD do 6,0 mld USD) oraz spadła średnia marża brutto - z 56,8 procent w 4. kwartale 2020 roku do 53,6 procent w 4. kwartale 2021 r. Intel opublikował wyniki finansowe osiągnięte w czwartym kwartale 2020 roku i całym 2020 roku. Z udostępnionych danych dowiadujemy się, że przychód w ostatnim kwartale wyniósł 20,5 miliarda dolarów - o 3 procent więcej niż w tym samym kwartale przed rokiem (20,0 mld USD), a zysk netto 4,6 mld dolarów - o 21 procent mniej niż w. 4. kwartale 2020 roku, kiedy wyniósł 5,9 mld USD. W tym okresie wzrosły też wydatki na badania i rozwój (z 5,4 mld USD do 6,0 mld USD) oraz spadła średnia marża brutto - z 56,8 procent w 4. kwartale 2020 roku do 53,6 procent w 4. kwartale 2021 r.

W całym 2021 roku przychód Intela wyniósł 79,0 mld USD, w porównaniu do 77,9 mld USD w 2020 roku, 72 mld USD w 2019 roku i 70,8 mld USD w 2018 roku. Zysk netto w 2021 roku wyniósł 19,9 mld USD, w porównaniu do 20,9 mld USD w 2020 roku, 20,0 mld USD w 2019 roku i 21,1 mld USD w 2018 roku. Widać wyraźnie, że w okresie ostatnich 4 lat, pomimo wzrostu przychodów, zysk netto Intela pozostawał na podobnym poziomie , głównie z uwagi na spadającą marżę.

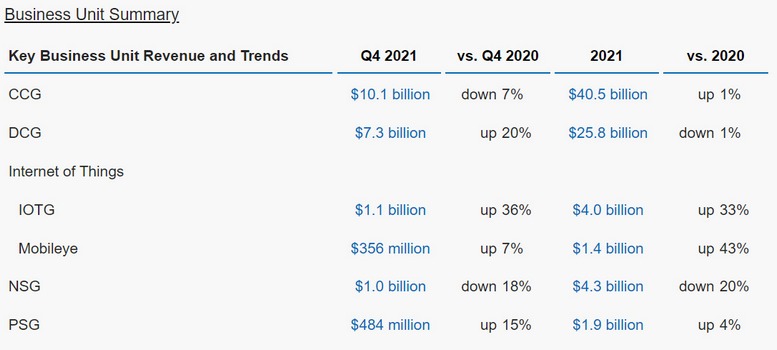

W 4. kwartale 2021 roku największą część przychodów wygenerował segment Client Computing Group, dostarczający procesory i chipsety dla komputerów i notebooków oraz modemy (np. WiFi 802.11 ac). Przychód tego działu wyniósł 10,1 mld USD, o 7 procent mniej niż w 4. kwartale 2020 roku. W całym 2021 roku przychód tego działu to 40,5 mld USD - o 1 procent więcej niż w 2020 roku (40,1 mld USD), i o 18 procent więcej niż w 2017 roku, kiedy wyniósł 34 mld USD.

Dział Data Center Group, dostarczający procesory i rozwiązania serwerowe, wygenerował w minionym kwartale przychód w wysokości 7,3 mld dolarów, o 20 procent niższy niż w 4. kwartale 2020 roku (6,1 mld USD). Natomiast w całym 20201 roku przychód działu wyniósł 25,8 mld USD, o 1 procent mniej niż 2020 roku (26,2 mld USD), a w odniesieniu do 2017 roku był wyższy o 35 procent (wówczas wyniósł 19,1 mld USD).

Z pozostałych działów, przychody działu Non-Volatile Memory Solutions Group dostarczającego pamięci SSD i Optane spadły w 2021 roku o 20 procent do poziomu 4,3 mld USD z 5,4 mld USD w 2020 roku, przychody działu Programmable Solutions Group dostarczającego procesory FPGA wzrosły o 4 procent do kwoty 1,9 mld USD, przychody działu Internet od Things (IoT) wzrosły o 33 procent do 4,0 mld USD (z 3,0 mld USD w 2020 roku), a działu MobileEye wzrosły o 43 procent z 967 mln USD do 1,4 mld USD.

W całym 2021 roku Intel zainwestował 21,7 mld USD w badania i rozwój - o 2 mld USD więcej niż w 2020 roku.

|

| |

|

|

|

|

|

|

|

|

|

|

K O M E N T A R Z E |

|

| |

|

- ... (autor: krzysiozboj | data: 28/01/22 | godz.: 18:03)

Takie wyniki, to raczej zapowiedź kolejnych rekordów u AMD.

- Zyk będxie spsdał (autor: Marek1981 | data: 28/01/22 | godz.: 22:53)

Muszą wdrażać niższy proces, wafli nie przybędzie a jeszcze startują z grafami. No i nie zapominajmy jak skończy się speudopandemia i ludzie wyjdą z domu spadnie zapotrzebowanie a z tym cena. Ostatnią sprawą to zwiększanie ilości rdzeni w procesorze też ich zysk zmniejszy.

- bajdzio im zajnizylem wyniczek (autor: henrix343 | data: 28/01/22 | godz.: 23:08)

kupujacz spszent konkurejnej fijmy AMDIE.

- krzysiozboj (autor: piwo1 | data: 29/01/22 | godz.: 12:06)

amd to stracilo 50% wartosci przez ostatnie dwa meisiace. raczej u nich coraz gorzej a nie coraz lepiej. jedynie rynek serwerowych procesorow do konca roku budzi optymizm. w laptopach i desktopach zaczeli przegrywac. w kartach graficznych bez zmian czyli raczej bez wiekszego optymizmu na wygrywanie wydajnoscia.

dalej umowa z xilinx niby zakonczona pomyslnie ale pod wieloma warunkami niekoniecznie pozytywnymi dla amd.

calosciowo wydaje sie ze niby zle nie jest ale jakos ten gigantyczny rozped amd wytracilo. jesli zen3 nie okaze sie wielkim sukcesem to amd bedzie juz tylko dolowac.

- 4__ (autor: Mario1978 | data: 29/01/22 | godz.: 14:24)

Rzeczywiście jeśli Zen 3 nie okaże się wielkim sukcesem ale rozumiem o jaką generacje Tobie chodziło. AMD wykorzysta atuty N5P perfekcyjnie dlatego w momencie ujawnienia grafiki dotyczącej samego procesu produkcji było wiadome co zrobi AMD. Zapowiedzi już są na temat Zen 4 dla mainstream z 170W TDP. Ta litografia NP5 dla HPC to będzie najlepszy w historii pokaz zdolności samego TSMC. Jak Zen 4 będzie mógł osiągać na Top Rdzeniu 5.4 GHz to będzie niezły koks. Ale najważniejsze pytanie kiedy pojawi się oprogramowanie, które jest w stanie w pełni wykorzystać zalety 64 wątkowych procesorów w grach? Nie ma do tej pory takiego oprogramowania. W takim tempie rozwoju software za chwilę Zen 4 we wszystkich scenariuszach z 16 wątkami będzie lepszy od TR 2990WX z 64 wątkami.

- piwo1 (autor: krzysiozboj | data: 29/01/22 | godz.: 16:01)

AMD straciło atut lepszego CPU w blaszakch, może też w laptopach, ale ja nie o tym, a o wynikach finansowych za ostatni kwartał. Intel zaczyna walczyć ceną, do tego ostatnia seria jest naprawdę dobra. Ale domyślam się/zakładam, że AMD sprzedaje nadal wszystko, co tylko może wyprodukować, do tego sprzedaje coraz więcej na rynek serwerowy. Poczekamy kilka dni, zobaczymy.

ZEN3/ZEN3+ już więcej rynku nie podbije (blaszaki i lapki), niż ten co ma do tej pory. Tu jeśli tylko chcą utrzymać pozycję w tym roku, to ZEN4 musi być udany. W serwerach jeszcze pewnie mają jakiś "zapas rynku", który mogą zdobyć.

Kasę będą też napedzały karty graficzne. Nieważne, czy są lepsze od NVidii, czy gorsze, rynek tak chłonny, że bierze wszystko w wariackich cenach. O ile mnie też pamięć nie myli, to AMD dostało chyba większą ilość wafli w TSMC, to przełoży się na wyniki kwartalne, a ja głównie o tym.

- @krzysio (autor: ekspert_IT | data: 30/01/22 | godz.: 10:48)

https://www.statista.com/...ntel-amd-market-share/

Raczej trudno AMD zawalczyć o dodatkowe udziały w desktopie bez obniżania marży. To intel tnie ceny, i5 w 2015r kosztowało 1000zł, teraz i5 10400 kosztuje 599zł... https://www.pepper.pl/...el-core-i5-10400f-493395. Przy takich cenach intela, AMD nie ma szans znacząco zwiększyć udziałów w PC (co innego serwery i centra danych w których market share intela spada)

- @ekspert_IT (autor: krzysiozboj | data: 30/01/22 | godz.: 14:46)

Ale ja z grubsza to samo piszę. Intel raz tnie ceny, a dwa wypuścił chyba bardzo udaną serię teraz. AMD chyba odpuściło rynek blaszaków, bo pewnie brak im mocy produkcyjnych, by walczyć nawet o samo utrzymanie obecnego poziomu sprzedaży. Mają wzrost sprzedaży w lapkach, bardzo duży w serwerach, kart grafiki sprzedadzą tyle, ile tylko podołają wyprodukować. Wszystko robią w tych samych fabrykach.

Więc ja nie widzę powodów, by AMD miało ciąć ceny dla blaszaków. Marża im spadnie, rynku wiele więcej pewnie nie zawojują (bo zabraknie CPU w magazynach), dochody spadną.

- ekspert_IT (autor: Markizy | data: 30/01/22 | godz.: 21:44)

koloryzujesz, i5 kosztowały kolo 800zł za modele które podajesz czy z aktywnym igp. Natomiast sam model co podałeś nie wyróżnia się niczym na tle ryzena. Układ z aktywnym IGP są dalej w tej samej cenie, a układy z serii 12 to koszt 1000zł.

Faktem jest natomiast że dziś nikt nie kupi komputera bez igp, bo dostanie jakiejś grafiki w przyzwoitych pieniądzach jest niemożliwe. No chyba że mamy starą grafikę.

Dlatego tutaj rządzą obecnie APU które nie mają zlej ceny, tylko przestarzałą architekturę IGP

Ryzen 5 5600G AM4 to koszt 1050zł,

Procesor AMD Ryzen 7 5700G AM4 1500zł

- @6. (autor: Mariosti | data: 31/01/22 | godz.: 12:14)

W laptopach jest przepaść jeśli chodzi o średnią wydajność, stabilność taktowania i zużycie energii na korzyść AMD, także na razie wg mnie nie ma znaczenia jak kosmiczne wyniki sobie intel wykręci, bo w ręku, laptop na ryzenie, zwyczajnie działa znacznie lepiej (z własnego doświadczenia).

- @9. (autor: pwil2 | data: 31/01/22 | godz.: 14:50)

APU i tak są blokowane przez przepustowość pamięci, więc nie było zbytnio sensu pchać więcej jak VEGA8 na DDR4, szczególnie biorąc pod uwagę, że w zestawach parowane z max DDR4 3200.

- ... (autor: pwil2 | data: 31/01/22 | godz.: 14:52)

AMD ciśnie tam, gdzie marża i długoterminowe kontrakty, czyli serwery i laptopy. W obu przypadkach liczy się Perf/Watt, a to od 7nm istotny atut AMD.

- @10. (autor: pwil2 | data: 31/01/22 | godz.: 14:56)

Dokładnie tak. Jak zobaczyłem jak sobie 4500U dobrze radzi, to kupiłem do domu 5500U w miejsce i5-8250U. Wydajność praktycznie ponad 2x wyższa przy tych samych limitach mocy. Intel na 4 rdzeniach pod obciążeniem Windows Update zwalniał do 2.5GHz, a AMD na 6 rdzeniach trzymał 3.75GHz.

- pwil2 @11 (autor: Markizy | data: 31/01/22 | godz.: 21:31)

większość osób świadomie wybierających apu parowało je z możliwie szybki pamięciami, zresztą amd samo dało dla 5600G DDR4 3200 jako maks.

Ale mimo wszystko gdyby użyto RDNA1 to i tak była by wyższa wydajność niż starej już vega, nawet przy tej samej przepustowości.

- @1. (autor: krzysiozboj | data: 2/02/22 | godz.: 09:03)

Tak jak przeczuwałem, u AMD rekordowy kwartał, do tego zauważalnie lepszy od prognoz.

|

|

|

|

|

|

|

|

|

D O D A J K O M E N T A R Z |

|

| |

|

Aby dodawać komentarze, należy się wpierw zarejestrować, ewentualnie jeśli posiadasz już swoje konto, należy się zalogować.

|

|

|

|

|

|

|

|

|

|